https://www.les-crises.fr

17.avril.2019

[RussEurope-en-Exil] Pourquoi est-il nécessaire de sortir de l’euro si nous voulons regagner des marges de manœuvres économiques et sociales, par Jacques Sapir

Lors de la création de l’euro, on avait fait miroiter aux peuples européens des perspectives radieuses de progrès économique et social comme de plein emploi. Aujourd’hui, la plupart des Français sont conscients de ses effets négatifs sur notre économie depuis de nombreuses années : croissance faible et montée du chômage. La disparition de l’euro est indubitablement une condition nécessaire pour penser le rétablissement économique de la France.

L’Euro engendre des dysfonctionnements de plus en plus importants dans les pays qui l’ont adopté. Ces crises ont de graves conséquences, directes avec le chômage et celui des jeunes en particulier dans les pays d’Europe du Sud, indirectes avec les politiques budgétaires adoptées pour « sauver l’Euro ». L’Euro provoque des crises à répétition entreles pays, les dresse les uns contre les autres, et menace la coopération européenne. L’Euro constitue alors une menace pour l’état d’esprit européen, tel qu’il s’était développé depuis le traité franco-allemand de 1963 et jusqu’à la chute du mur de Berlin.

Ce constat est désormais partagé par de nombreux économistes. Lord Mervyn King, ancien gouverneur de la Bank of England ou Banque Centrale du Royaume-Uni, vient de sortir un livre[1] où il étrille l’Euro. Plusieurs prix Nobel, dont Joseph Stiglitz qui publie un livre entièrement consacré au risque que l’Euro fait peser sur l’Union européenne[2], pensent de même. Des hommes politiques de premier plan comme Oskar Lafontaine (ex dirigeant du SPD et fondateur du parti de la gauche radicale allemande Die Linke)[3], Stefano Fassina, ancien ministre du gouvernement de centre-gauche en Italie[4], ont joint leur voix aux critiques

Qui pose la question d’une sortie de l’euro ?

La question de la sortie de l’euro se pose effectivement du point de vue des marges de manœuvres de l’économie française. On sait que l’euro pénalise fortement la croissance dans notre pays ainsi qu’en Italie, en Espagne, et globalement dans les pays de l’Europe du sud. Il convient de signaler que cette question suscite, depuis ces dernières années, des prises de position de plus en plus radicales d’un certain nombre d’économistes fort en vue, et cela sans compter celle de certains mouvements politiques qu’on les considère comme cohérentes ou pas.

La dernière en date est celle d’Ashoka Mody, un ancien économiste du FMI dont il fut le vice-Directeur du département de recherches et des affaires européennes et de la Banque mondiale, qui a fait paraître en juin 2018 un livre ravageur sous le titre de EuroTragedy[5]. Il n’a été, il convient de le souligner, ni le seul ni le premier. On se souvient du livre publié en 2017 par Joseph Stiglitz, ci-devant prix Nobel d’économie, et intitulé L’Euro – Comment la monnaie unique menace l’avenir de l’Europe, et dont la thèse est que c’est l’Euro qui a empêché l’Europe de sortir de la crise[6]. On y ajoutera le livre d’Angelo Basile sorti lui aussi en 2017 et où le secrétaire général adjoint de la MWB (Métallurgistes Wallonie-Bruxelles) critique durement l’euro[7], et l’opinion de Christopher Pissarides, lui aussi prix Nobel qui, après avoir fermement soutenu l’euro désormais le critique[8]. En France et en Italie de nombreuses voix se sont élevées pour expliquer que l’euro entrainait les pays qui l’utilisait, sauf l’Allemagne, dans une course au désastre. On citera Claudio Borghi et Alberto Bagnai, auteur d’un live Il Tramonto dell’Euro[9], qui sont aujourd’hui respectivement président des commissions aux finances de la Chambre des députés et du Sénat en Italie, mais aussi, entre autres, Gérard Lafay et votre serviteur.

Tous ces auteurs et bien d’autres s’accordent sur différents points. Tout d’abord la fausseté des prémices sur lesquelles l’euro fut construit. Car, et c’est l’intérêt du live d’Ashoka Mody, l’antériorité de la construction de l’euro nous renvoie aux années 1970. L’Euro fut d’abord présenté comme une « garantie » contre les spéculations monétaires qui avaient marqué la période du Système Monétaire Européen, du « serpent monétaire » et de l’ECU[10]. Puis, après avoir déguisé l’Euro en une forme de garantie contre les mouvements spéculatifs et les fluctuations de taux de change, les thuriféraires de l’Euro ont présenté ce dernier comme un avantage pour la croissance en Europe. Les travaux qui furent présentés dans les années 1990 insistaient tous sur les avantages extraordinaires que donnerait la monnaie unique aux pays qui l’utiliseraient. Il s’agissait, bien entendu, de travaux économétriques[11]. Pourtant, les résultats en furent rapidement contestés[12]. Il est vrai que ces travaux étaient construits sur des bases tant méthodologiques[13] que théoriques[14] extrêmement fragiles. Il est maintenant acquis que les effets de l’Euro sur le commerce interne des pays de l’UEM a été des plus réduit[15]. L’étude publiée par NATIXIS enfonce donc le dernier clou dans le cercueil de cette idée[16]. Cette étude parle explicitement de l’échec de la zone Euro et les auteurs y constatent que la mobilité des capitaux entre les pays de la zone euro a disparu depuis la crise de la zone euro de 2010-2013. De plus ; ils montrent que les échanges commerciaux entre les pays de la zone euro n’ont pas profité autant que ce qu’on pourrait attendre de l’intégration monétaire et économique et que cette dernière a même régressé ce qui est un comble pour un institution devant créer une meilleure intégration. Nous sommes en réalité en présence d’un échec profond, un échec dont les conséquences sont désastreuses pour les pays de la zone Euro[17], mais ne limitent pas justement à ces pays[18].

Pourquoi sortir de l’euro ?

Le statistiques de l’INSEE montrent bien le freinage important de la croissance, et ce dès avant la crise de 2008-2009. Ce freinage était déjà fort bien décrit dans l’ouvrage collectif publié par Biböw et Terzi en 2007[19]. Les données disponibles montrent aussi que la crise de 2008-2009 a cassée la croissance, et que les politiques mises en œuvre à partir de cette crise, et ces politiques ont été justifiées par l’appartenance de la France à la zone euro, ont eu un effet très délétère sur l’économie.

La publication de l’édition 2017 du External Sector Report du FMI[20] a souligné le problème posé par l’Euro pour des pays comme la France, mais aussi pour des pays comme l’Italie et l’Espagne. On voit que le problème s’est même aggravé par rapport à l’édition 2016. Ces écarts de taux de change sont d’ailleurs régulièrement calculés par le FMI.

Tableau 1

Ampleur des appréciations/dépréciations des taux de change en cas de dissolution de la zone Euro

| Surévaluation/

Sous-évaluation moyenne (+/-)

| Surévaluation / Sous-évaluation maximale (+/-) | Ecart avec l’Allemagne

(normal-Maxi)

| |

| France | 11,0% | 16,0% | 26-43% |

| Italie | 9,0% | 20,0% | 24-47% |

| Espagne | 7,5% | 15,0% | 22,5-42% |

| Belgique | 7,5% | 15,0% | 22,5-42% |

| Pays-Bas | – 9,0% | – 21,0% | 6-6% |

| Allemagne | -15,0% | – 27,0% | – |

Source : écart des taux de change réels dans le FMI External Sector Report 2017 et consultations d’experts des questions de change réalisées au début d’août 2017

L’impact sur la croissance a donc été important mais progressif. On peut chercher à le calculer de deux manières différentes. Soit on considère que la France, sans l’Euro, aurait continué sur la pente de 1998-2002 (avec un taux de 2,8% par an), soit on considère que l’impact de l’Euro peut se calculer à travers la comparaison des taux de croissance d’avant la crise financière de 2008, avec le taux de 1998-2002 pouvant être considéré comme représentatif de la dynamique « hors Euro » et celui de 2003-2007 comme représentatif de la dynamique « dans l’Euro ». Dans ce cas, on est conduit à estimer à -0,8% l’impact de l’euro sur le taux de croissance de l’économie française. L’impact sur le PIB à prix constants est alors considérable. On peut considérer que la deuxième méthode est plus robuste, car elle tient compte des chocs exogènes indépendants de l’Euro, comme la crise financière.

La détermination du freinage de la croissance permet de calculer ce qu’aurait pu être le PIB de l’économie française sans l’Euro. On peut aussi considérer que l’écart de -0,8%, qui représente le freinage induit pas l’Euro est probablement sous-estimé pour la période 2010-2017 car, à l’effet mécanique de l’Euro est venu s’ajouter l’impact des politiques mises en œuvre soi-disant pour « sauver la zone Euro », politiques qui bien entendu n’auraient pas concernées la France si cette dernière n’avait pas adhéré à l’Euro. Cependant, à titre conservatoire, on gardera l’idée d’un freinage annuel de -0,8%.

L’impact de ce freinage est considérable.

L’euro et le freinage de la croissance

Une étude, co-signée par Alessandro Gasparotti et Matthias Kullas prétend montrer en effet que l’introduction de l’Euro aurait coûté depuis 1999 et jusqu’en 2017, en sommes cumulées, 3591 milliards d’Euros à la France, 4325 milliards pour l’Italie et 424 milliards à l’Espagne, alors que l’Allemagne aurait gagnée 1893 milliards d’euros et les Pays-Bas 346 milliards. Divers journaux ont cité cette étude comme le Figaro ou Sud-Ouest[21] ou encore Les Echos[22]. La méthodologie de cette étude s’appuie sur une reconstitution de ce qu’aurait dû être la croissance du PIB dans les pays considérés si l’euro n’avait pas été introduit. Le scénario contrefactuel est donc issu de l’extrapolation de la tendance du PIB par habitant dans les autres pays qui n’ont pas introduit l’euro et qui, les années précédentes, ont signalé des tendances économiques très similaires à celles du pays de la zone euro considéré. C’est ce que les auteurs appellent le « groupe de contrôle ». Pour obtenir la meilleure image possible du pays de la zone euro, un algorithme est utilisé pour attribuer une pondération spécifique à chaque pays du groupe de contrôle entre 0% et 100%, la somme des pondérations étant de 100%. À cet égard, les pondérations spécifiques sont choisies de manière à ce que la moyenne pondérée de l’évolution du PIB par habitant des pays du groupe de contrôle ressemble le plus à celle du PIB par habitant du pays de la zone euro avant l’introduction de l’euro. Les pondérations ne sont pas fondées sur des considérations de vraisemblance mais sont déterminées au moyen d’un processus d’optimisation économétrique. Cette méthode dite de contrôle synthétique est considérée par les auteurs comme étant de loin supérieure aux autres méthodes qui utilisent uniquement un seul pays de la zone euro à des fins de comparaison. En effet, ils mettent en avant la probabilité d’obtenir une tendance similaire pour la période précédant l’introduction de l’euro et donc d’un scénario contrefactuel qui serait réaliste pour la période envisagée. Rappelons que la méthode contrefactuelle est couramment utilisée en économie, est qu’elle sous-tend certains concepts, comme celui de « coût d’opportunité » ou des « élasticités de substitution ». On ne peut logiquement admettre une méthode sur un point et la refuser sur un autre.

Disons tout de suite que si l’idée de constituer un « groupe de contrôle » est bonne, on peut faire différents reproches à cette étude, et en particulier quant à la composition du dit « groupe de contrôle ». Est-ce néanmoins suffisant pour la balayer d’un revers de main comme le fait Libération ?[23] De fait, il est logique d’avoir exclu du « groupe de contrôle » les pays de la zone euro et l’on peut discuter de l’exclusion des pays de l’UE si l’on veut examiner les effets de l’euro sur la France. De fait, ce qui a été réalisé par le CEP l’a aussi été dans d’autres centres de recherches. Signalons ainsi les résultats d’un travail qui fut réalisé en novembre 2018 au CEMI. On a comparé la différence des taux de croissance de la France avec trois pays, le Canada, la Suède et le Royaume-Uni (tous hors zone euro, et le Canada hors UE). On constate alors que, par rapport aux dix années qui ont précédé l’introduction de l’Euro, la France à subi une perte de croissance par comparaison à ces trois pays de 0,9% du PIB au minimum.

Tableau 2

Ecarts des taux de croissance français avant et après l’introduction de l’euro avec des pays n’ayant pas adopté l’euro

| Période

Pays

| 1989-1998 | 1999-2008 | 2009-2018 |

| Canada | 2,1% | 2,9% | 1,8% |

| France | 2,1% | 2,1% | 0,9% |

| Suède | 1,6% | 3,0% | 1,9% |

| Royaume-Uni | 2,2% | 2,6% | 1,3% |

Source : Base de donnée du FMI.

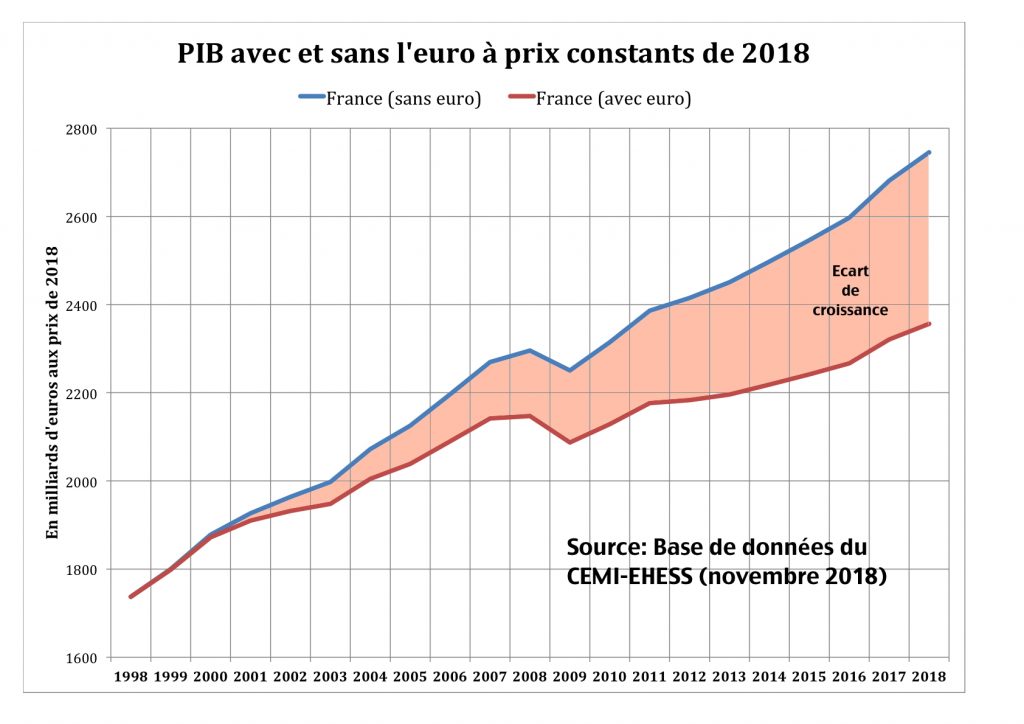

Si l’on transpose cet écart à partir de 1999, sur la croissance française, en supposant que cet écart s’est progressivement ouvert au fur et à mesure que l’euro faisait sentir ses effet, on obtient alors le graphique suivant :

Graphique 1

Croissance réelle et croissance potentielle de la France avec et sans l’Euro

Source : Base de données CEMI, base de donnée du FMI

En total cumulé, aux prix de 2018, l’écart de croissance, autrement dit ce que l’euro a coûté à la France, s’élève à 3347,2 milliards d’euros, soit, par personne, un somme de plus de 50 000 euros. On le voit, les 3347 milliards obtenus par cette méthode de calcul ne sont pas loin des 3591 milliards obtenus par l’étude du CEP. Cela confirme que l’ordre de grandeur, plus de 3000 milliards en 20 ans, est bien robuste.

L’étude du CEP n’apporte en fait rien de bien nouveau, du moins dans le camp des opposants à l’euro qui savent, depuis des années, à quoi s’en tenir. Mais, ce qui est nouveau, c’est qu’une institution qui appartient au noyau dur du néo-libéralisme « pro-européen » publie ces chiffres en pleine campagne électorale pour les élections au parlement de l’UE. Au conseil de cette institution siégeaient Hans Tietmeyer qui fut l’ancien chef de la Bundesbank et l’architecte de l’euro et qui est mort en 2016 et Frits Bolkestein. Cette étude est donc significative parce qu’elle indique que au cœur même de la machine européenne, des doutes se font désormais jours au sujet de l’euro

Les conséquences sociales de ce ralentissement

De fait, la différence du PIB (à prix constants) entre le scénario « sans » l’euro et la réalité fait presque 6000€ par habitant, soit quasiment 500€ par mois. Cette somme est à mettre en parallèle avec celle résultant de l’action des Gilets Jaunes. Il faut ici rappeler que le gouvernement à « généreusement » accordé, en tripatouillant la prime à l’emploi et la hausse légale du SMIC, environ 100€ par mois à environ 5 millions de français[24].

On rappelle ici qu’Emmanuel Macron n’a pas promis, dans son allocution du 10 décembre 2018, une augmentation du Smic, mais une augmentation de certains revenus qui étaient au niveau du Smic. Il a obtenu d’ailleurs cette augmentation en combinant toute une série de mesures qui étaient déjà envisagées par le gouvernement. Ces mesures comprennent les hausses déjà prévues de la prime d’activité (30 euros en avril 2019, 20 euros en octobre 2020 et 20 euros en octobre 2021)[25]. Nous sommes ici loin, très loin, d’une augmentation de 150 à 200 euros du montant net du Smic qui était demandé par le mouvement des Gilets Jaunes, une augmentation qui n’aurait fait que compenser le décrochage du Smic avec les gains de productivité depuis 1982. Les français peuvent y voir, à juste titre, une tentative de les « embrouiller » avec cette annonce.

Emmanuel Macron avait aussi promis une défiscalisation des heures supplémentaires. Cette mesure est indiscutablement populaire. Mais, d’une part elle ne s’applique qu’aux salariés (ce qui est aussi le cas pour la précédente mesure) et d’autre part elle ne peut concerner QUE les salariés faisant des heures supplémentaires. C’est un peu la même chose avec la prime de fin d’année, prime qui est restée au bon vouloir des entreprises.

Pour les retraités, il a promis l’annulation de la hausse de la CSG pour les retraites de moins de 2000 euros par mois. Ceci constitue un geste. Mais, il ne n’a rien dit quant à la désindexation des retraites par rapport à l’inflation. Or, ceci représentait un enjeu bien plus important pour les retraités que l’annulation de la hausse de la CSG. On sait que l’inflation en 2018 sera autour de 2% alors que la hausse des retraites ne sera que de 0,3%. Les retraités perdront donc en montant réel de leurs pensions 1,7%. Il était pourtant assez simple de prévoir une forme d’indexation décroissante avec le montant de la pension.

Ces mesures font pales figures si on les compare aux effets probables d’une croissance libérée du poids de l’euro.

Tableau 3

Les écarts de croissance avec et sans l’euro

| Ecart du PIB sans l’euro avec le PIB avec l’euro (milliards d’euros à prix constants) | Pourcentage du PIB avec euro | Ecart par habitant (en euros à prix constants) | Ecart au PIB avec euro cumulé (milliards d’euros) | |

| 1999 | 1,369 | 0,1% | 22,78 € | 1,369 |

| 2000 | 5,741 | 0,3% | 94,84 € | 7,110 |

| 2001 | 16,370 | 0,9% | 268,65 € | 23,480 |

| 2002 | 31,719 | 1,6% | 517,06 € | 55,199 |

| 2003 | 49,522 | 2,5% | 801,94 € | 104,721 |

| 2004 | 67,296 | 3,4% | 1 082,62 € | 172,017 |

| 2005 | 86,500 | 4,2% | 1 382,50 € | 258,517 |

| 2006 | 106,492 | 5,1% | 1 690,99 € | 365,009 |

| 2007 | 127,582 | 6,0% | 2 012,85 € | 492,591 |

| 2008 | 148,319 | 6,9% | 2 325,03 € | 640,910 |

| 2009 | 162,995 | 7,8% | 2 538,87 € | 803,905 |

| 2010 | 185,616 | 8,7% | 2 872,87 € | 989,521 |

| 2011 | 209,470 | 9,6% | 3 226,34 € | 1198,991 |

| 2012 | 231,579 | 10,6% | 3 549,64 € | 1430,570 |

| 2013 | 254,575 | 11,6% | 3 883,37 € | 1685,145 |

| 2014 | 278,983 | 12,6% | 4 235,36 € | 1964,128 |

| 2015 | 304,113 | 13,6% | 4 594,55 € | 2268,241 |

| 2016 | 330,105 | 14,6% | 4 968,47 € | 2598,346 |

| 2017 | 359,920 | 15,5% | 5 397,71 € | 2958,266 |

| 2018 | 388,916 | 16,5% | 5 810,79 € | 3347,182 |

Sources : CEMI

Une hausse de 16,5% du PIB ramènerait par ailleurs la pression fiscale, qui est actuellement à 45% du PIB, soit le plus forte niveau pour les pays de l’OCDE, à un niveau comparable avec l’Allemagne, soit 38-39%. On le voit, le problème de l’appauvrissement de la majorité des français est largement lié à un « effet euro », et il ne concerne pas que les salariés mais aussi les retraités. Ces derniers ont pu croire que l’euro préservait leurs retraites et leur pouvoir d’achat, mais en réalité il n’en est rien car le niveau des retraites est directement fonction de l’état présent de l’économie, puisque le système français est massivement un système par répartition. Tout ralentissement de l’économie pose la question du financement des retraites et ne peut se traduire que par des pressions à la baisse sur ces dernières. De ce point de vue, il est important de le rappeler alors que l’on se rapproche des élections européennes.

Un rappel nécessaire

On doit alors faire le rappel suivant. Pour un pays donné, et compte tenu de la qualité relative de son système productif, il convient de rappeler que la surévaluation du taux de change signifie une monnaie chère, les prix et coûts salariaux unitaires exprimés en monnaie étrangère devenant trop élevés. Il existe divers systèmes permettant de mesurer le désalignement d’un taux de change par rapport à ce que l’on considère comme les « fondamentaux » de l’économie[26]. Le taux de change a des conséquences importantes que ce soit pour l’équilibre externe d’une économie, mais aussi pour son équilibre interne, par le biais du taux de croissance et de l’impact sur les finances publiques. C’est très exactement ce à quoi nous assistons aujourd’hui en France. Une monnaie chère a alors les conséquences suivantes dans une économie mondialisée :

- d’abord le fait que, relativement à l’extérieur, le niveau élevé des coûts salariaux unitaires entrave les entreprises, tant nationales qu’étrangères, le territoire du pays n’étant plus assez attractif ;

- ceci provoque à la fois un ralentissement des investissements productifs et une stagnation des salaires, freinant ainsi la consommation, deux mouvements entraînant une dégradation du rythme de croissance de la production intérieure ;

- s’y ajoute le processus ancien selon lequel la compétitivité du commerce extérieur se détériore avec la hausse des prix relatifs, de sorte que, toutes choses égales par ailleurs, le solde commercial entre les exportations et les importations se dégrade.

Notes

[1] King, Mervyn A., The End Of Alchemy: Money, Banking And The Future Of The Global Economy, Londres, Little, Brown (à paraître)

[2] Stiglitz Joseph E., The Euro: And its Threat to the Future of Europe, New Yok, Allen Lane, 31 mai 2016, (à paraître)

[3] La déclaration se trouve dans le journal Neues Deutschland: http://www.neues-deutschland.de/artikel/820333.wirbrauchen-wieder-ein-europaeisches-waehrungssystem.html ainsi que sur le blog d’Oskar Lafontaine : http://www.oskar-lafontaine.de/linkswirkt/details/f/1/t/wir-brauchen-wieder-ein-europaeischeswaehrungssystem/

[4] Fassina S., « For an alliance of national liberation fronts », article

publié sur le blog de Yanis Varoufakis par Stefano Fassina, membre du

Parlement (PD), le 27 juillet 2015, http://yanisvaroufakis.eu/2015/07/27/foran-alliance-of-national-liberation-fronts-by-stefano-fassina-mp/

[5] Mody A., EuroTragedy – A drama in nine acts, Londres-New York, Oxford University Press, juin, 2018.

[6] Voir Stiglitz J., « Il faudra peut-être abandonner l’euro pour sauver le projet européen », entretien avec Benoît Georges, in Les Echos, 16 septembre 2016.

[7] Basile A., La métamorphose de l’Euro, Bruxelles, éditions du Cerisier, 2017.

[8] www.pewglobal.org (http://www.pewglobal.org/2013/05/13/the-new-sick-man-ofeurope-the-european-union/ )

[9] Bagnai A., Il Tramonto Dell’EURO. Come e perché la fine della moneta unica salverebbe democrazia e benessere in Europa, Rome, Imprimatur, 2012.

[10] Du Bois de Dunilac, P., Histoire de l’Europe monétaire (1945-2005) : Euro qui comme Ulysse, Genève et Paris, Presses universitaires de France, 2008.

[11] Rose, A.K. « One money, one market: the effect of common currencies on trade », Economic Policy Vol. 30, 2000, pp.7-45. Voir aussi: Rose, A. K., “Currency unions and trade: the effect is large,” Economic Policy Vol. 33, 449-461, 2001, et Rose, A.K., Wincoop, E. van « National money as a barrier to international trade: the real case for currency union », American Economic Review, Vol. 91, n°2/2001, pp. 386-390.

[12] Bun, M., Klaasen, F., « The euro effect on trade is not as large as commonly thought», Oxford bulletin of economics and statistics, Vol. 69, 2007, p. 473-496; Persson T., « Currency Unions and Trade : How Large is the Treatment Effect ? » in Economic Policy, n°33, 2001, pp. 435-448. Nitsch V., « Honey I Shrunk the Currency Union Effect on Trade », World Economy, Vol. 25, 2002, n° 4, pp. 457-474.

[13] Greenaway, D. Kneller, R., « Firm heterogeneity, exporting and foreign direct investment », Economic Journal, 117, 2007, pp. 134-161; Flam, H., Nordström, H. (2006), « Trade volume effects of the euro: aggregate and sector estimates », IIES Seminar Paper No. 746.

[14] Kouparitsas, M. A., “Is the EMU a viable common currency area? A VAR analysis of regional business cycles”, Federal Reserve Bank of Chicago, Economic Perspectives, vol. 23, 1999, n° 4, pp. 2-20.

[15] Baldwin R. (2006) « The euro’s trade effects » ECB Working Papers, WP n°594, Frankfurt. Baldwin R. et al. (2008), « Study on the Impact of the Euro on Trade and Foreign Direct Investment », Economic Paper, European Commission, n° 321.

[16] Natixis, Flash Economie, Pour l’instant la zone Euro est un échec, n°955, 5 septembre 2018.

[17] Mastromatteo, G. et S. Rossi (2015). The economics of deflation in the euro area: a critique of fiscal austerity, in Review of Keynesian Economics, vol. 3, n° 3, pp. 336–350.

[18] Bibow J. et A. Terzi (dir.), Euroland and the World Economy: Global Player or Global Drag?, New York (N. Y.), Palgrave Macmillan, 2007.

[19] Bibow J. et A. Terzi (dir.), Euroland and the World Economy: Global Player or Global Drag?, New York (N. Y.), Palgrave Macmillan, 2007

[20] Voir http://www.imf.org/en/Publications/Policy-Papers/Issues/2017/07/27/2017-external-sector-report et http://www.imf.org/en/Publications/Policy-Papers/Issues/2016/12/31/2016-External-Sector-Report-PP5057

[21] http://www.lefigaro.fr/conjoncture/2019/02/27/20002-20190227ARTFIG00101-selon-une-etude-allemande-l-euro-aurait-particulierement-nui-aux-francais.php et https://www.sudouest.fr/2019/02/28/le-passage-a-l-euro-aurait-fait-perdre-beaucoup-d-argent-a-chaque-francais-5859011-705.php

[22] https://www.lesechos.fr/monde/europe/0600788581391-dans-la-zone-euro-labsence-de-reformes-coute-cher-2247912.php

[23] https://www.liberation.fr/checknews/2019/03/01/l-euro-a-t-il-vraiment-fait-perdre-56-000-euros-a-chaque-francais_1712170

[24] https://www.francetvinfo.fr/economie/transports/gilets-jaunes/gilets-jaunes-pourquoi-l-augmentation-du-smic-promise-par-macron-n-en-sera-pas-vraiment-une_3094307.html

[25] https://www.francetvinfo.fr/economie/transports/gilets-jaunes/gilets-jaunes-pourquoi-l-augmentation-du-smic-promise-par-macron-n-en-sera-pas-vraiment-une_3094307.html

[26] Clark P.B., MacDonald R. (1999) « Exchange Rates and Economic Fundamentals: A Methodological Comparison of Beers and Feers » n, MacDonald R., Stein J.L. (eds) Equilibrium Exchange Rates. Recent Economic Thought Series, vol 69. Springer, Dordrecht. Montiel, P. (1999), Determinants of the Long-run Equilibrium Real Exchange Rate : An Analytical Model, Oxford University Press, New York, p. 264-292.

Kokoba // 17.04.2019 à 09h02

L’Euro n’est une bonne chose que pour 1 seul pays : l’Allemagne.

C’est structurel : 1 seul gagnant et tous les autres perdants.

C’est structurel : 1 seul gagnant et tous les autres perdants.

Mais n’oublions pas que l’Euro n’est pas un problème économique, c’est un problème politique.

Il s’agit avant tout de confisquer le pouvoir monétaire, de l’enlever des mains des etats (et donc de tout controle démocratique) pour le donner à quelques oligarques (draghi et compagnie).

Il s’agit avant tout de confisquer le pouvoir monétaire, de l’enlever des mains des etats (et donc de tout controle démocratique) pour le donner à quelques oligarques (draghi et compagnie).

C’est pour cela que discuter comme Sapir sur les bienfaits ou méfaits économiques de l’Euro ne sert pas à grand chose.

Ce n’est pas le sujet.

Ce n’est pas le sujet.

Et ceux qui controlent l’Euro ne lacheront pas le morceau.

Peu importe les dégats économiques que cela implique pour les pays.

Peu importe les dégats économiques que cela implique pour les pays.